ESPAÑA: PATRIOTAS DE BOQUILLA HOLANDA Y FERROVIAL, AMOR AL PARAÍSO FISCAL

Ferrovial activó las alarmas en España. Triquiñuelas de empresas para pagar menos impuestos - por Armando G. Tejeda, corresponsal de LA JORNADA

Ferrovial activó las alarmas en España. Triquiñuelas de empresas para pagar menos impuestos - por Armando G. Tejeda, corresponsal de LA JORNADA

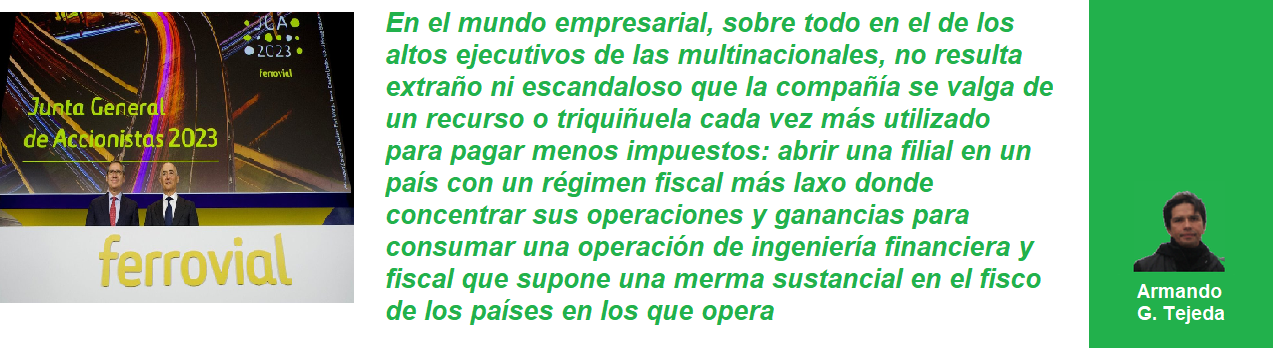

La junta de accionistas de Ferrovial decidió el jueves el traslado de su sede a los Países Bajos.Foto Europa Press

Domingo 16 de abril de 2023, p. 14

Madrid. El caso de la multinacional española Ferrovial, que el pasado jueves aprobó en su junta de accionistas cambiar su sede fiscal a los Países Bajos, activó las alarmas del gobierno español, presidido por el socialista Pedro Sánchez, y de los órganos reguladores que desde hace tiempo miran con lupa todos los movimientos de las grandes corporaciones en el cerrado mundo de la ingeniería fiscal y financiera. Se trata de un fenómeno global, que en el caso de Europa preocupa sobre todo por la existencia de países con regímenes especiales, como Luxemburgo, Malta y Países Bajos, donde se calcula que operan miles de sociedades pantalla, algunas sin oficinas ni empleados fijos, pero que mueven al año centenares de miles de millones de euros.

En el mundo empresarial, sobre todo en el de los altos ejecutivos de las multinacionales, no resulta extraño ni escandaloso que la compañía se valga de un recurso o triquiñuela cada vez más utilizado para pagar menos impuestos: abrir una filial en un país con un régimen fiscal más laxo donde concentrar sus operaciones y ganancias para consumar una operación de ingeniería financiera y fiscal que supone una merma sustancial en el fisco de los países en los que opera.

Esa misma triquiñuela la utilizan tanto las multinacionales europeas como las estadunidenses que operan en el viejo continente, que concentrar la mayor parte de sus beneficios en los países en los que la tributación es menor. La diferencia puede ser de más de 12 puntos porcentuales en la tributación, que en una cuenta anual de resultados de miles de millones de euros supone una auténtica fortuna.

Dada la opacidad de este sistema, que se vale de un auténtico laberinto financiero y fiscal, hay pocos informes fiables sobre su verdadera envergadura, pero uno de los más recientes y más consistentes, elaborado por la Oficina de Análisis Económico (BEA, por sus siglas en inglés) de la UE, confirmó, por ejemplo, que alrededor de 47 por ciento de las ganancias declaradas en Europa por las grandes compañías estadunidenses –y 17 por ciento de las de todo el mundo (EU al margen)– fueron registradas en las cuentas de las filiales que tenían en los países con mejor sistema fiscal, aunque en esas naciones sus operaciones eran mínimas. En algunos casos ni siquiera tenían oficina o empleados.

Otro informe, éste elaborado por la Agencia Tributaria española en 2018, analizó las operaciones de 122 multinacionales españolas, que no identificó por su nombre, pero que eligió en función de su facturación anual, que debía de ser de más 750 millones de euros. Las matrices de las 122 empresas se multiplicaban hasta 15 mil 85 filiales, de las cuales más de 10 mil se encontraban fuera del país y del entorno europeo. Entre las empresas que realizan estas prácticas, aunque no se citan por su nombre en el informe, se encuentran algunas de las más importantes de España: Ferrovial, OHL, Iberdrola, Inditex, Telefónica, Cellnex, Repsol, Endesea y Naturgy, entre otras.

Según este informe, estas multinacionales sumaron casi 860 mil millones de facturación anual y 91 mil millones euros de beneficio, de los cuales pagaron alrededor de 16 mil 800 millones de euros en impuestos. Es decir, que 16 por ciento de estas multinacionales españolas declararon haber pagado ese año en todo el mundo una media de 1.9 por ciento de su beneficio global, cuando la tributación habitual según los criterios de la legislación europea es de más de 15 por ciento.

En virtud de esta situación, que se repite en cada país, el Consejo Europeo decidió crear una nueva directiva que fija la obligación de las multinacionales europeas de informar públicamente sobre el beneficio generado y el pago del impuesto en las distintas jurisdicciones de la UE y en aquellas consideradas como no cooperativas. Pero aún así sigue siendo difusa y compleja su lectura, por ejemplo, en el informe citado y según los datos suministrados por las propias empresas, las multinacionales españolas declararon haber concentrado durante 2018 en España 53 por ciento de su facturación global, frente al 29 por ciento aglutinado en países de fuera de la Unión. Frente a ello, el peso de España cae sensiblemente en términos de beneficio (42 por ciento del total) y de impuesto pagado (39 por ciento).

En cuanto al informe de la BEA, el cual encendió la alerta ante la tributación fraudulenta de las multinacionales estadunidenses y de otros países de fuera de la región, situó el principal destino de estas filiales fantasmas

, que sirven para pagar menos impuestos, en Irlanda, Países Bajos, Luxemburgo, Bélgica y Malta, hasta el punto de que se han abierto varias investigaciones por trato de favor

a corporaciones como Apple, Amazon, Starbuks o Fiat.

Se calcula que las filiales de empresas estadunidenses en Países Bajos concentran 14 por ciento del beneficio total obtenido en Europa, las radicadas en Bélgica 4 por ciento y las de Luxemburgo 3 por ciento.

Tanto el informe de la Agencia Tributaria española como de la BEA advierte de que la mayor concentración de filiales creadas ad hoc para reducir la carga fiscal se encuentra en Luxemburgo. Por ejemplo, de los más de 2 mil 800 millones de euros en ingresos declarados por las 93 sociedades españolas radicadas en este país, más de 72 por ciento no procedieron de la actividad propia de las mismas, sino de otras entidades del grupo que en algunos casos no tienen ni siquiera una sede fija.

Este práctica, que para algunos es fraudulenta, fue expuesta por primera vez de manera masiva en 2014, cuando se publicó el informe LuxLeaks, que fue realizado por un consorcio de medios de comunicación y periodistas, entre los que se encontraban Le Monde; Süddeutsche Zeitung, de Alemania; Le Soir, de Bélgica; McClatchy, de Estados Unidos; Woxx, de Luxemburgo; IrpiMedia, de Italia, y el Consorcio de periodistas de investigación (OCCRP). Ellos ya advirtieron que mas de 55 mil sociedades pantalla sin oficinas ni empleados gestionan activos por más de 6 billones de euros.

La preocupación por el caso de Ferrovial se debe al temor de que otras multinacionales elijan la misma vía para rebajar su carga fiscal: cambiar de plano su sede a un país con un régimen más laxo,a pesar de los vínculos históricos que en teoría les unen a su nación de origen. Pero en este caso la patria es el dinero.

* Gracias a Armando G. Tejeda, a LA JORNADA y a la colaboración de Francisco Morote, de Attac Canarias

https://www.jornada.com.mx/2023/04/16/economia/014n1eco